Ứng lương linh hoạt và một số hiểu lầm

“Công ty mình trả lương vào ngày bao nhiêu ạ?”

Độ phổ biến của câu hỏi này trong các cuộc phỏng vấn cho thấy thói quen ‘nhận lương hàng tháng’ đã in rất sâu trong đầu mỗi người lao động, như một điều nghiễm nhiên không phải bàn cãi. Việc này tuy có lợi cho quy trình vận hành doanh nghiệp, quản lý ngân sách, nhưng phần nào lại bó buộc khả năng tự kiểm soát sức khỏe tài chính của người lao động. Theo một thống kê năm 2020 của Ernst & Young, 55% người lao động gặp vấn đề về tiền bạc hàng tháng, khiến họ bị căng thẳng và giảm năng suất lao động. Tiền lương chỉ được trả một lần cuối tháng trong khi các khoản tiền cần chi có thể tới bất cứ khi nào, tạo áp lực tài chính đè nặng lên đôi vai người lao động. Để giải quyết vấn đề này, giải pháp ứng lương linh hoạt đã được nghiên cứu và phát triển.

1, Ứng lương linh hoạt là gì?

Ứng lương linh hoạt là giải pháp công nghệ cho phép người lao động có thể truy cập trước một phần tiền lương bất cứ lúc nào, ở bất cứ đâu mà không cần phải chờ đến ngày trả lương. Với giải pháp này, người lao động có thể chủ động chi tiêu, ứng biến mọi vấn đề phát sinh như con ốm, thuê nhà, trả nợ…. Bởi lẽ đó, nhiều công ty, tập đoàn như lớn quốc tế Walmart, Wendy’s… đã sử dụng ‘Ứng lương linh hoạt’ để hỗ trợ nhân viên của họ an sinh tài chính. Tại Việt Nam, EKKO đang là một đơn vị tiên phong cung cấp giải pháp tiên tiến này.

2, Những hiểu lầm về “Ứng lương linh hoạt”

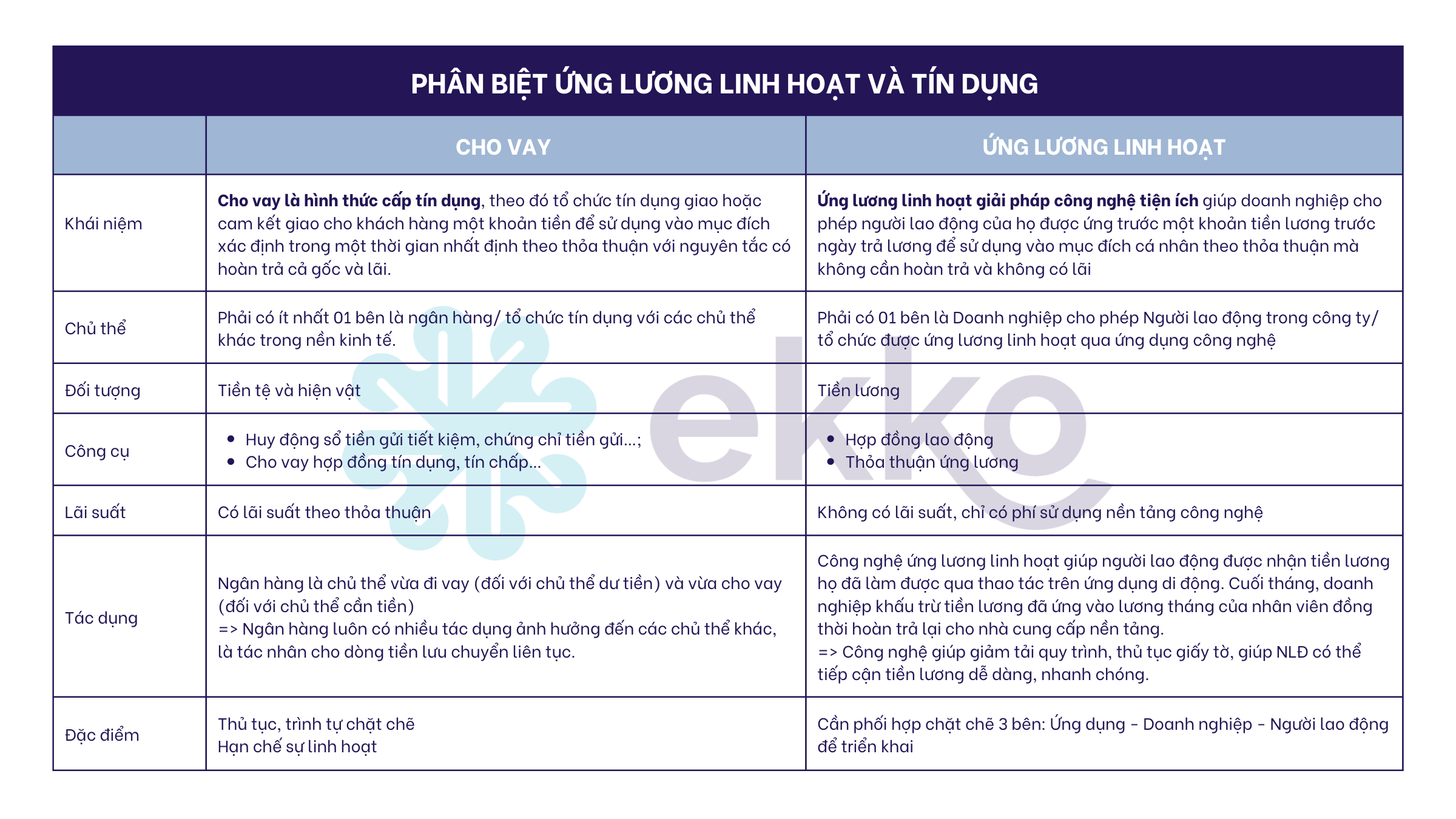

Do tính chất mới mẻ, giải pháp “Ứng lương linh hoạt” thường bị nhầm lẫn với một số khái niệm như “cho vay”, “tín dụng”, “vay ứng lương”.

2.1, Hiểu đúng về vay tiêu dùng

Vay tiêu dùng được định nghĩa theo thông tư 39/VBHN-NHNN năm 2019 của Ngân hàng nhà nước là một khoản vay nhằm đáp ứng nhu cầu tiêu dùng, mua hàng hóa, sử dụng dịch vụ. Các cá nhân đi vay có thể thế chấp tài sản, giấy tờ có giá trị của mình, hoặc chứng minh rằng mình có thể trả nợ thông qua thống kê thu nhập, hợp đồng bảo hiểm, hóa đơn điện nước… Khi sử dụng dịch vụ vay tiêu dùng, ngoài lãi suất như trong hợp đồng người đi vay cần lưu ý các loại phí liên quan để có cái nhìn tổng quan nhất về bức tranh tài chính của bản thân:

- Phí trả nợ trễ hạn: Loại phí này bắt đầu tính khi người vay trả nợ trễ 1 ngày trở lên. Người vay cần có kế hoạch trả nợ cụ thể cũng như đặt lịch trả nợ để tránh loại phí này.

- Lãi suất trả nợ trễ hạn: Ngoài ra, khi trễ hạn, người vay phải trả một mức lãi suất cao hơn. Theo Điều 466 Bộ luật Dân sự năm 2015, lãi trên nợ gốc quá hạn chưa trả được tính bằng 150% lãi suất vay theo hợp đồng tương ứng với thời gian chậm trả, trừ trường hợp có thỏa thuận khác.

- Phí trả nợ trước hạn: Phí này thường được tính khi người vay muốn trả toàn bộ khoản nợ (tất toán khoản vay) trước hạn, thường được tính bằng khoảng 1-5% khoản tiền còn nợ. Khoản tiền phạt này có thể tạm giải thích là để bù cho tiền lãi mà ngân hàng đáng ra có thể thu được từ khoản nợ của người vay, cũng như chi phí để xử lý khoản tiền phát sinh ngoài kế hoạch.

2.2, Định nghĩa tín dụng đen

Vay nóng, tín dụng đen: Hiện tại, chưa có một định nghĩa cụ thể cho “tín dụng đen”, nên khái niệm này được dùng để chỉ các hoạt động cho vay nặng lãi (lãi suất cao hơn quy định của nhà nước) của các cá nhân, tổ chức không đủ điều kiện kinh doanh trong lĩnh vực tài chính, cho vay. Ưu điểm duy nhất của hình thức huy động tài chính này là nhanh gọn, không yêu cầu thủ tục rườm rà, và người vay có thể nhận tiền trong thời gian ngắn. Tuy nhiên, người vay cần cân nhắc một số vấn đề khi sử dụng dịch vụ vay nóng:

- Cách tính lãi suất: Thông thường, lãi suất được tính từ 2.000 VNĐ/ngày với mỗi 1 triệu được vay. Có nghĩa rằng, đối với khoản vay 1.000.000 VNĐ, cuối năm người vay sẽ phải trả 730.000 VNĐ, tương đương mức lãi suất 73%/năm, gấp hơn 3 lần mức lãi suất tối đa 20% của nhà nước quy định tại Điều 468 Bộ luật Dân sự 2015.

- Tiềm tàng các loại rủi ro đi kèm: Người vay khó có thể nắm bắt hết được những chi phí mà các đơn cung cấp tín dụng đen đặt ra. Ngoài ra, các hình thức thu hồi nợ của các tổ chức gắn mác ‘vay nóng’ này cũng là một tiêu chí cần phải cân nhắc.

2.3, Sự khác biệt của giải pháp Ứng lương linh hoạt

Trong khi đó, Ứng lương linh hoạt là một giải pháp Công nghệ. Khác với các hình thức vay, giải pháp ứng lương linh hoạt không có lãi suất hay các loại chi phí ẩn đi kèm. Khi ứng lương, người lao động chỉ cần trả một khoản phí sử dụng nền tảng được hiển thị công khai, không phải lo lắng về việc trả nợ đúng hạn hàng tháng hay các khoản phí phạt đi kèm. Giải pháp ứng lương linh hoạt sẽ là một lựa chọn an toàn hơn cho người lao động, trong khi vẫn đảm bảo sự nhanh chóng, tiện lợi để giải quyết những vấn đề cấp thiết phát sinh trong cuộc sống hằng ngày khi lương chưa về.